COME TRATTARE IL PRESTITO DI UN SOCIO NEI CONFRONTI DI UNA SOCIETA' COOPERATIVA

Le problematiche che attengono alla concessione di un finanziamento da parte dei soci di una società cooperativa sono diverse, a secondo che si tratti dell’aspetto civilistico, fiscale e contabile. Qui si prende in esame il solo caso di versamenti fruttiferi di interessi con obbligo di restituzione da parte della società.

CIVILISTICO:

I prestiti effettuati dai soci con obbligo di restituzione sono inquadrabili tra le fattispecie cui si rende applicabile la disciplina del contratto di mutuo artt. da 1813 a 1822 c.c..

I versamenti a tale titolo, rappresentano un debito della società verso il socio e, in sede di bilancio, vanno pertanto rappresentati nel passivo dello Stato Patrimoniale (D3 – debiti verso soci per finanziamenti).

Postergazione:

L’art. 2467, co. 1, c.c. modificato a seguito della riforma del diritto societario introdotta dal D.Lgs 17 gennaio 2003, n. 6. prevede che “il rimborso dei finanziamenti dei soci a favore della società è postergato rispetto alla soddisfazione degli altri creditori e, se avvenuto nell'anno precedente la dichiarazione di fallimento della società, deve essere restituito (...)”. L'art. 2467 c.c. disciplina, in sostanza, la fattispecie dei finanziamenti effettuati dai soci ad una S.r.l. Le somme erogate a tale titolo sono soggette al regime generale della postergazione rispetto agli altri creditori e all’obbligo di restituzione di quanto rimborsato nell’anno precedente al fallimento della società. Presupposti per l'applicazione di tale principio sono l'eccessivo squilibrio dell'indebitamento rispetto ai mezzi propri e la ragionevolezza del conferimento in luogo del finanziamento. Si ricorda che quando si parla di finanziamento si deve partire dal presupposto che vi sia un obbligo da parte della società di restituzione al socio che ha finanziato. Anche per le società cooperative vale tale obbligo.

Interessi: per società non cooperative vedi (1)

Per le società cooperative si applicano le disposizioni contenute nei provvedimenti del CICR e le istruzioni della Banca d’Italia che disciplinano la raccolta del risparmio delle società cooperative presso i soci, siano essi sia persone fisiche che persone giuridiche.

Le somme corrisposte a titolo d’interessi sono soggetti a ritenuta di acconto laddove vengano soddisfatte e rispettate le condizioni previste dall’art. 13 del D.P.R. 29 settembre 1973, n. 601, ovvero:

che il prestito sociale venga raccolto dalla cooperativa esclusivamente per il conseguimento dell’oggetto sociale;

che l’ammontare non superi (dal 1° gennaio 2007) per ciascun socio, la somma di € 31.776,02. Tale limite è elevato ad € 63.552,04 per i soci delle cooperative di produzione e lavoro, per le cooperative di conservazione, lavorazione, trasformazione e alienazione di prodotti agricoli e per le cooperative edilizie di abitazione. Si ricorda che l’importo massimo del prestito sociale di cui è ammessa la raccolta nei confronti dei soci persone fisiche viene adeguato, ogni triennio, in base all’ISTAT, ai sensi dell’art. 21, comma 6, L. 31 gennaio 1992, n. 59;

che gli interessi corrisposti sulle predette somme siano limitati, non potendo mai superare la misura massima degli interessi spettanti ai detentori di buoni postali fruttiferi, maggiorati di 2,5 punti percentuali.

CONTABILE:

Dal punto di vista contabile, nel momento della concessione da parte di un socio di una somma a titolo di finanziamento (in)fruttifero, la scrittura da contabilizzare è:

------------------------------ data operazione ----------------------------------------

Banca X c/c a Socio A c/finanziamento (in)fruttifero (*)

(*) Al momento del finanziamento da parte del socio il debito della società nei confronti del socio andrà nello stato patrimoniale nella voce D.3 “Debiti verso soci per finanziamenti”.

Al momento del pagamento di interessi al socio, la scrittura da fare è:

------------------------------ data operazione ----------------------------------------

Interessi passivi a Banca X c/c -

Questo è il caso che gli interessi sono assoggettati in capo al socio come redditi d’impresa, se il percipiente è un imprenditore per cui non vi alcuna ritenuta di acconto e come detto rientrerà nel reddito d’impresa.

Gli interessi sono iscritti nel conto economico nei costi alla voce C.17 “interessi e altri oneri finanziari”.

Nel caso in cui gli interessi siano corrisposti ad un socio persona fisica residente in Italia la scrittura sarà, invece:

------------------------------ data operazione ----------------------------------------

Interessi passivi su finanziamenti a Diversi

Banca X c/c

Erario c/ritenute

In questo caso, la tassazione in capo al socio è un reddito di capitale, se percepito al di fuori dell’esercizio dell’attività d’impresa (ai sensi dell’art. 44, comma 1, lett. a), del TUIR). Per il socio sorge l’obbligo di dichiarazione annuale dei redditi e trova applicazione anche una ritenuta che sarà:

- a titolo di acconto nella misura del 20%, se il socio percipiente è fiscalmente residente nel territorio nazionale;

- a titolo d’imposta nella misura del 27% se, viceversa, il socio risiede all’estero. -

Nel momento della restituzione (anche parziale) del finanziamento ricevuto, la scrittura da realizzare sarà:

------------------------------ data operazione ----------------------------------------

Socio A c/finanziamento (in)fruttifero a Banca X c/c

ADEMPIMENTI FISCALI SOCIETÀ:

Gli interessi passivi corrisposti al socio sono deducibili dalla società percipiente nei limiti previsti dall’art. 96 del DPR 917/1986. Un’eventuale rinuncia del socio alla restituzione del finanziamento genera una sopravvenienza attiva.

In ordine alla deducibilità degli interessi passivi su finanziamenti fruttiferi, si rileva che l’art. 96 del TUIR ha introdotto per i soggetti IRES un particolare meccanismo di deducibilità degli interessi passivi con cui si prevede sostanzialmente che gli interessi passivi «sono deducibili in ciascun periodo d’imposta fino a concorrenza degli interessi attivi e proventi assimilati» e che «l’eccedenza è deducibile nel limite del 30 per cento del risultato operativo lordo della gestione caratteristica» (“ROL”) .

Irap

Per effetto del combinato disposto degli artt. 5 e 11 del D.Lgs. 446/1997, l’IRAP si determina applicando la relativa aliquota proporzionale (attualmente pari, nella misura canonica, al 3,9%) ad una base imponibile costituita (fatte salve le specifiche esclusioni ivi indicate) dalla differenza tra «il valore e i costi della produzione di cui alle lett. A) e B) dell’art. 2425 del codice civile».

Da quanto sopra, discende che i finanziamenti dei soci, ed in particolare gli interessi ai medesimi connessi, non influenzano la base imponibile IRAP, in quanto classificabili nella voce C.17 – “Interessi ed altri oneri finanzari, con separata indicazione di quelli da imprese controllate e collegate e di quelle controllanti” – del Conto economico.

Imposta di registro

L’imposta in argomento entra in gioco nell’ipotesi in cui il versamento del socio con obbligo di restituzione da parte della società avvenga mediante stipulazione di un contratto di mutuo nel quale in veste di mutuataria figuri una società commerciale. Nella predetta circostanza possono, infatti, configurarsi due fattispecie, che si differenziano per il fatto che il mutuante sia o meno un’impresa commerciale.

Nel primo caso (socio finanziatore imprenditore) la concessione del mutuo, come visto in precedenza, rappresenta un’operazione soggetta all’IVA, anche se esente ex art. 10 del DPR 633/1972, sicché il relativo contratto sconta l’imposta di registro, peraltro solo in caso d’uso, nella misura fissa di € 168.

Nella seconda fattispecie (socio finanziatore non esercente attività d’impresa) il contratto di mutuo è soggetto a registrazione nel termine fisso di venti giorni dalla stipula e sconta l’imposta proporzionale, nella misura del 3%, in base al disposto dell’art. 9 della Tariffa, Parte I, allegata al DPR 131/1986, concernente tutti gli «atti diversi da quelli altrove indicati aventi per oggetto prestazioni a contenuto patrimoniale».

Il descritto trattamento trova, però, un’eccezione, poiché nel caso in cui l’atto venisse posto in essere sotto forma di corrispondenza commerciale, l’imposta sarebbe dovuta solo in caso d’uso.

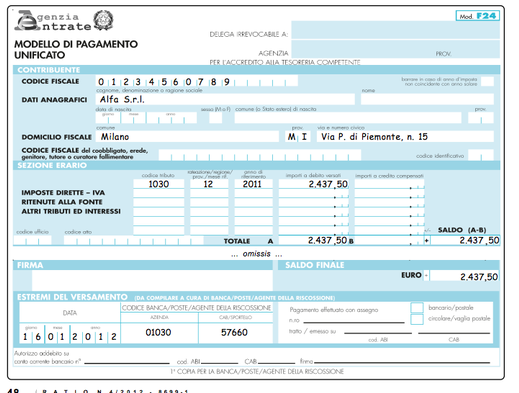

Codice Tributo

Per il versamento della ritenuta si utilizza il codice tributo 1030.

Aliquote Ritenute

• a titolo di acconto nella misura del 20%, se il socio percipiente è fiscalmente residente nel territorio nazionale;

• a titolo d’imposta nella misura del 27% se il socio è risidente all’estero.

• Nessuna ritenuta se il socio finanziatore, persona fisica o giuridica, percepisce gli interessi nell’attività d’impresa. In questo caso gli interessi ricevuti sono a tutti gli effetti ricavi e, quindi, rientreranno a formare il reddito d’impresa.

Certificazione

La società invia al socio la certificazione della ritenuta, entro il 28 febbraio dell'anno dopo quello del pagamento degli interessi.

Modello 770

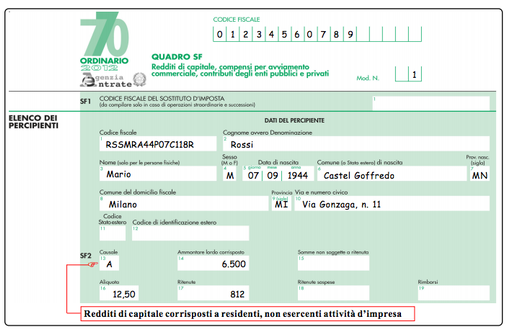

La società che ha trattenuto le ritenute deve compilare il quadro SF del modello 770 ordinario.

ADEMPIMENTI FISCALI DEL SOCIO

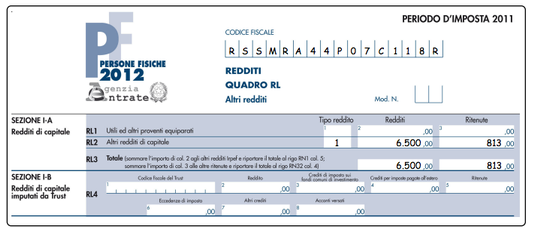

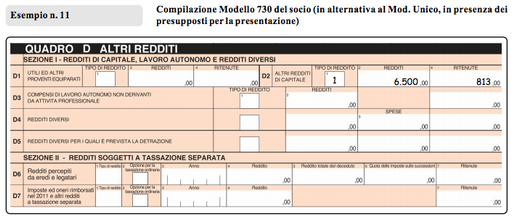

Il socio persona fisica residente, che non detiene la partecipazione nell'ambito del reddito d'impresa, deve dichiarare gli interessi che percepisce nella propria dichiarazione dei redditi, utilizzando il rigo RL2, colonna 2, del modello Unico persone fisiche, scomputando dall'Irpef lorda la ritenuta trattenuta dalla società.

Iva

Se il socio finanziatore opera in regime di attività d’impresa, dovrà in ogni caso fatturare l’operazione. La relativa imposta non trova concreta applicazione, giacché l’art. 10, comma, n. 1), del D.P.R. 633/72 prevede come esenti dall’imposta «le prestazioni di servizi concernenti […] le operazioni di finanziamento [..]».

Eventuali mutui, invece, concessi alla società da soggetti non esercenti attività d’impresa, l’operazione è fuori dell’ambito di applicazione del tributo in esame, per mancanza del presupposto soggettivo richiesto dal combinato disposto dagli artt. 1 e 4 del DPR 633/1972.

--------------------------------

(1) Normativa per applicazione interessi società NON cooperative

Con riguardo alla misura degli interessi passivi che la società mutuataria si trova a dover corrispondere ai soci mutuanti, l’art. 45, comma 2, del TUIR, prevede che «per i capitali dati a mutuo gli interessi, salvo prova contraria, si presumono percepiti alle scadenze e nella misura pattuite per iscritto» e che «se la misura non è determinata per iscritto gli interessi si computano al saggio legale» di cui all’art. 1284 c.c. E’ concessa la facoltà al Ministro dell’economia e delle finanze di modificare con cadenza annuale (entro il 15 dicembre), la misura del tasso di interesse legale, tenendo conto il rendimento medio annuo lordo dei titoli di Stato di durata limitata ad un periodo massimo pari a 12 mesi e il tasso di inflazione registrato nell’anno.

Allo stato attuale (novembre 2013) è operante il D.M. 12 dicembre 2011che ha fissato il saggio legale di interesse al 2,5%.

------------------------------------------------------------------------------------------------------------

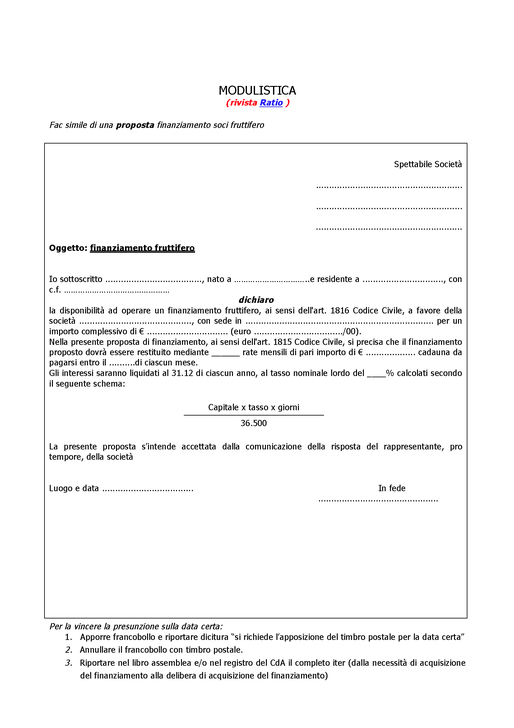

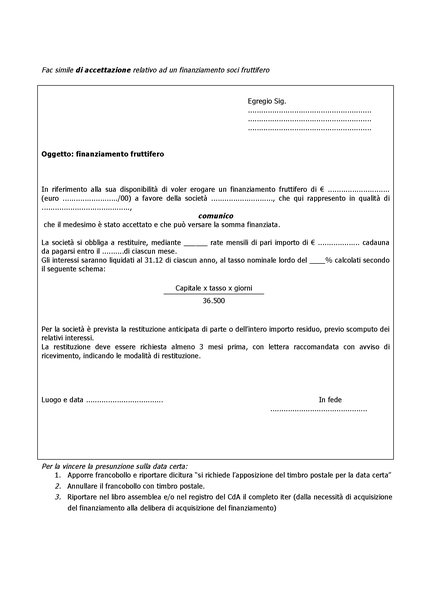

LA MODULISTICA E' DELLA RIVISTA RATIO

Fac simile di una proposta finanziamento soci fruttifero

Mod. UNICO DEL SOCIO

Mod. 730 socio

............

Mod. F24 per pagamento Ritenuta su Interessi